2023年10月1日のスタートが予定されているインボイス制度。請求書の発行および消費税・地方消費税の納付などに関わる制度で、受注側、発注側どちらにも影響がある制度となっています。本記事をご覧になっている方のなかには、社内システムの更新に取り組もうとしている方もいるのではないでしょうか。

そんな方におすすめなのが、ソフトの導入や受発注管理システムの更新費用を補助する小規模事業者持続化補助金の「インボイス特例」です。本記事では、インボイス制度の概要を紹介するとともに、小規模事業者持続化補助金のインボイス特例を解説。申請に必要な書類や手続きの流れも紹介します。インボイス制度への対応を検討されている方は、ぜひ参考にしてみてください。

※:本記事は、執筆時点の情報をまとめたものです。最新情報と異なる可能性があるため、各種補助金制度の詳しい情報については公式サイトも併せてご確認ください。

本記事でわかること

・インボイス制度の概要

・小規模事業者持続化補助金の概要

・小規模事業者持続化補助金に新設された「インボイス特例」について

・インボイス特例の申請に必要な書類

・インボイス特例申請の流れ

目次

2023年(令和5年)10月1日からスタートする「インボイス制度」とは?

「インボイス特例」について解説する前に、まずは「インボイス制度」と「小規模事業者持続化補助金」の内容を確認していきます。最初に、インボイス制度の概要を見ていきましょう。

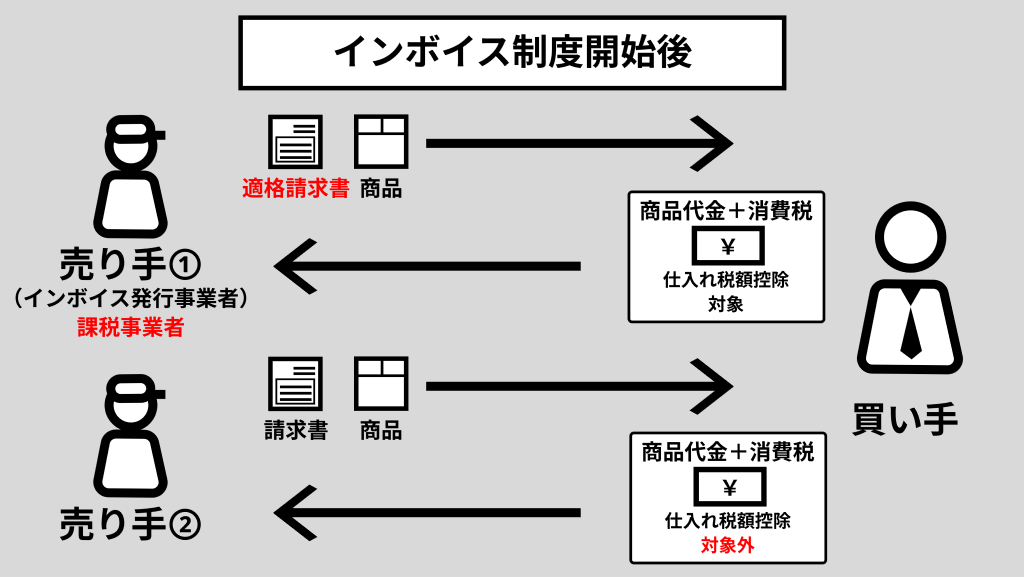

インボイス制度は、複数税率に対応した消費税の仕入税額控除方式の導入と、それに伴う新形式の請求書「インボイス請求書(適格請求書)」に関連する制度です。制度の導入により、企業間の商品・サービスの売買、それに伴う消費税の仕入税額控除への影響が想定されています。

制度開始以降は、仕入税額控除の適用にインボイス請求書が必要となります。そのため、仕入税額控除を希望する買い手企業は、売り手企業よりインボイス請求書を発行してもらわなければなりません。

インボイス請求書の発行には「インボイス発行事業者登録(適格請求書発行事業者登録)」の手続きが必要です。なお、手続きは課税事業者でなければおこなえないため、課税売上が1,000万円以下の免税業者がインボイス発行事業者になる場合、売り上げに関わらず課税事業者となる必要があります。

インボイス制度で事業者にどんな変化がある?

インボイス制度の導入後に予想される変化・影響を、「買い手」と「売り手」の2つの立場から見ていきます。双方の立場に成り得る中小企業経営者および個人事業主の方は、ぜひ下記で詳細をご確認ください。

買い手の変化

買い手側は「インボイス請求書でなければ経費として精算できなくなる」点が大きなポイントです。

売り手がインボイス発行事業者に登録していない場合「消費税分の支払いを自社負担する」または「消費税分支払いを減額する」のどちらかを選択する必要があります。

売り手の変化

売り手側は「インボイス発行事業者登録により課税事業者となる」点が大きなポイントです。

インボイス発行事業者登録は「課税事業者」でなければ登録できないため、インボイス請求書発行の権利とともに消費税および地方消費税の納付義務が発生します。

これまでは「課税売上高が1,000万円以下の事業者」は免税事業者として消費税の納付義務がありませんでしたが、今後の制度開始にあわせてインボイス発行事業者となった場合、売上高に関わらず納付が必要となります。

また制度開始以降は、売り手が製品やサービスをやり取りするなかで、買い手から「インボイス請求書」を要求されるケースが発生します。

このとき、自身がインボイス制度に登録していない場合は請求書を発行できません。消費税分の負担をめぐり、買い手と下記のような価格・受注交渉が発生する可能性があるでしょう。

【想定される価格・受注交渉】

・買い手が控除できないため、費用負担のために商品代金の値下げが提案される

・買い手側が費用負担を抑えるため、インボイス発行事業者の売り手に受注を切り替える

小規模事業者持続化補助金とは?

続いて、小規模事業者持続化補助金の概要を解説します。小規模事業者持続化補助金は、小規模事業者や個人事業主の販路開拓・業務効率化を支援する制度で、幅広い補助対象費用が特徴です。

【補助対象費用の例】

・建物費

・機械装置・システム構築費

・技術導入費

・専門家経費

・運搬費

・クラウドサービス利用費

・外注費

・知的財産権等関連経費

・広告宣伝・販売促進費

・研修費

・廃棄費(※)

また、社会情勢や新制度にあわせて申請枠の廃止・新設を繰り返しています。2023年度も申請枠の変更、新規加点項目の追加など制度を見直しつつ、さまざまな事業・取り組みを支援しています。

| 申請枠 | 概要 |

| 通常枠 | 持続的な経営を目指す経営計画に基づく、販路開拓や業務効率化などの取組を支援する |

| 賃金引上げ枠 | 積極的な賃上げに取り組む事業者を支援する |

| 卒業枠 | 雇用の増加による事業規模拡大に取り組む事業者を支援する |

| 後継者支援枠 | 後継者支援枠は、後継者を育成するための経費を補助する |

| 創業枠 | 新たな事業の立ち上げを支援する |

なお、制度の詳細や申請枠ごとの補助金額詳細については、下記記事も併せてご確認ください。

2023年・令和5年度の小規模事業者持続化補助金について解説!対象者や金額、変更点をご紹介

2023年からスタートした小規模事業者持続化補助金「インボイス特例」について

画像:全国商工会連合会「小規模事業者持続化補助金<一般型>第13回公募 公募要領」より引用

画像:全国商工会連合会「小規模事業者持続化補助金<一般型>第13回公募 公募要領」より引用

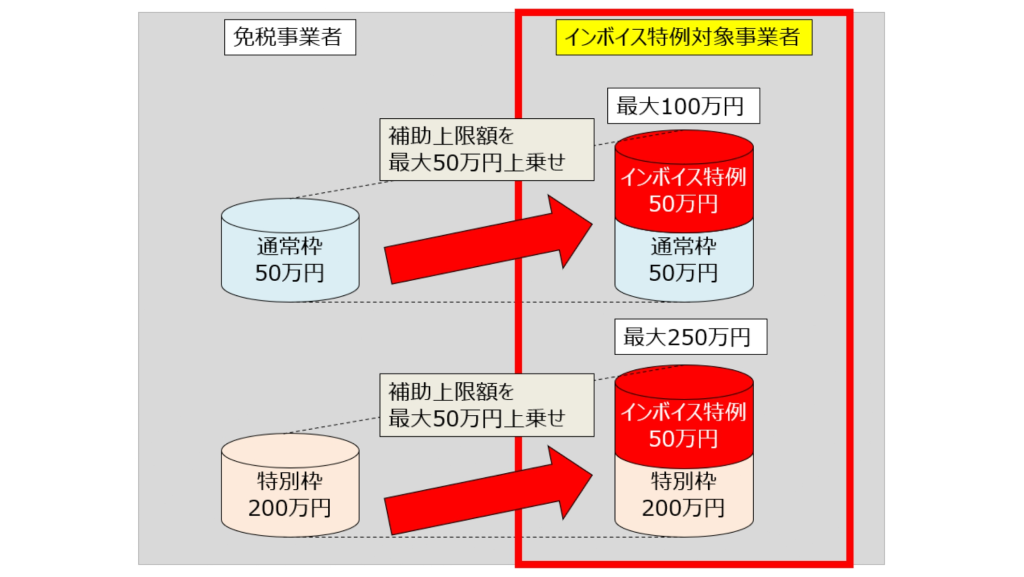

2023年3月の第12回公募から設けられた「インボイス特例」は、インボイス制度の導入負担を補助するため設けられた特例です。

第11回までの小規模事業者持続化補助金では、インボイス請求書発行事業者に登録した事業者に対して補助上限額を100万円引き上げる「インボイス枠」が存在していました。

一方、現在設けられているインボイス特例は、免税事業者から適格請求書発行事業者に転換する小規模事業者を対象としており、条件を満たす申請者は補助上限額が一律で50万円上乗せされます。

特例を過去のインボイス枠と比較すると、申請枠でなく特例であるため幅広い事業者が利用できる、一律で補助上限額が上乗せされるといった特徴を持ちます。

2023年10月の制度開始に向け、企業は事業の立て直しとインボイス制度への対応を並行して進める必要があります。導入の手間や費用の負担を少しでも軽減したい方は、ぜひインボイス特例の申請をご検討ください。

小規模事業者持続化補助金・インボイス特例の必要要件

続いては、インボイス特例への申請を検討されている方に向け、申請条件の詳細や必要書類をご紹介します。公募要領に記載されているインボイス特例の対象条件(適用追加要件)は下記の通りです。

【インボイス特例の適用追加要件】

・2021年9月30日から2023年9月30日の属する課税期間で、一度でも免税事業者であった事業者

・適格請求書発行事業者の登録を受けた事業者

※補助事業の終了時点で上記要件を満たさない場合、交付決定後であっても特例は適用されません。

消費税においては、課税基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等について、納税義務が免除されます。この免除に概要する事業者を「免税事業者」と呼びます。

インボイス特例は、免税事業者が課税事業者となってインボイス制度へ対応する事業者を補助する特例となっています。上記の対象期間で免税事業者であったかを確認したうえで申請を検討しましょう。

小規模事業者持続化補助金・インボイス特例の申請に必要な書類

インボイス特例の申請には、小規模事業者持続化補助金の必須申請書類とは別に「特例の申請意思を示す書類」と「インボイス制度への申し込みが確認できる書類」の提出が必要です。

【インボイス特例の申請に必要な書類(※)】

①インボイス特例申請に係る宣誓・同意書(様式9)

②適格請求書発行事業者の登録通知書

③登録申請データの「受信通知」を印刷したもの

※:②と③はどちらかを提出

各書類の詳細は下記の通りです。

①インボイス特例申請に係る宣誓・同意書(様式9)

自署または記名捺印のうえ提出します。法人、個人、NPOいずれも提出が必要ですが、NPOの申請時は法人用・個人事業主用の様式を使用します。

②適格請求書発行事業者の登録通知書

インボイス制度登録済みの事業者は、登録通知書の写しを申請書に添付して提出します。

③登録申請データの「受信通知」を印刷したもの

登録申請手続きを進めている事業者は、電子データを印刷・PDF化して提出します。「受信通知」は、国税庁のウェブサイト(https://www.e-tax.nta.go.jp/)でご確認ください。

なお、申請時に制度登録を進めていない場合は、申請時は宣誓・同意書のみの提出で申請が可能です(※)。ただし、実績報告書を提出する際に「適格請求書発行事業者の登録通知書」を提出しなければなりません。

※:あわせて、要件確認のため「売り上げに関する書類」、「納税証明書」の提出を求められることがあります。

小規模事業者持続化補助金・インボイス特例の申請手順

続いては、小規模事業者持続化補助金の申請に関する基礎知識とともに、申請手順の詳細を解説します。

小規模事業者持続化補助金の申請にあたって必要となる書類には、「全申請者が必須の提出書類」と「希望する枠・特例に応じて必要となる書類」、「個人事業主や加点項目を利用する事業者など、一部事業者のみ必要となる書類」の3種があります。

全申請者が必須の提出書類は下記5点です。

【小規模事業者持続化補助金に係る申請書(様式1)】

原本を提出します。電子申請の場合は提出不要です。

【経営計画書兼補助事業計画書①(様式2)】

【補助事業計画書②(様式3)】

どちらも原本を提出します。

【事業計画支援書(様式4)】

地域の商工会・商工会議所が発行する書類で、原本を提出します。

なお、発行の受付締め切りは原則として公募締め切りの1週間前となっています。期間に余裕を持って申請をおこないましょう。

【補助金交付申請書(様式5)】

郵送による申請時のみ必要となる書類です。原本を提出します。

【宣誓・同意書(様式6)】

原本を提出します。

なお、電子申請の際は様式ごとにデータを分けて提出します。書類準備の際にはデータを結合したまま作成しないよう、注意して作業をおこないましょう。

申請者の業態に応じて必要となる書類は、下記の通りです。

【直近1期分の貸借対照表および損益計算書】

法人の申請で必要となる書類で、写しを提出します。

損益計算書がない場合は、確定申告書(表紙(受付印のある用紙)と別表四(所得の簡易計算))の写しを提出します。なお、決算期を一度も迎えていない場合は提出不要です。

【株主名簿】

法人の申請で必要となる書類で、写しを提出します。

経営計画書兼補助事業計画書①(様式2)にある「確認事項」欄に出資者の名称、出資比率を記載されていない場合に提出が必要です。

【直近の確定申告書または所得税青色申告決算書】

個人事業主の申請で必要となる書類で、写しを提出します。

確定申告書は【第一表及び第二表及び収支内訳書(1・2面)を、所得税青色申告決算書は税務署受付印のある1~4面を提出します。なお、決算期を一度も迎えていない事業主は開業届の写しを代わりに提出します。なおマイナンバーが提出書類に記載されている場合、番号を黒塗りで隠して提出しましょう。

【直近1期分の貸借対照表および活動計算書】

NPOの申請で必要となる書類で、写しを提出します。

決算期を一度も迎えていない場合は、代わりに「収益事業開始届出書」の写しを提出します。

【現在次項全部証明書または履歴事項全部証明書】

NPOの申請で必要となる書類で、原本を提出します。

申請書提出日から3か月以内の日付のものを提出する必要があります。

【直近1期分の法人税確定申告書】

NPOの申請で必要となる書類で、写しを提出します。

別表一(受付印のある用紙)および別表四(所得の簡易計算)を用意しましょう。決算期を一度も迎えていない場合は、代わりに「収益事業開始届出書」の写しを提出します。

なお、収益事業をおこなっていても免税されており確定申告書を提出できないNPOは申請できません。

上記のとおり、法人の場合は2点、個人事業主の場合は1点、NPOの場合は3点の追加書類が必要となります。

これに加えて、先述の「インボイス特例申請に係る宣誓・同意書(様式9)」「適格請求書発行事業者の登録通知書・登録申請データの「受信通知」」をあわせて提出・申請します。

小規模事業者持続化補助金は、電子申請または郵送での申請に対応していますが、補助金申請システム「Jグランツ」を利用した電子申請がおすすめです。なお、事業者が商工会と商工会議所、どちらの地区に属しているかで申請用サイトが異なります。申請前の確認を怠らないようにしましょう。

申請手続きの詳細については、下記記事もあわせてご確認ください。

小規模事業者持続化補助金を受け取るまでの流れを解説!申請前から事後手続きまで手順ごとにご紹介

インボイス特例を利用するには「採択」される必要がある

特例の利用には、申請内容が採択される必要があります。小規模事業者持続化補助金の採択において重要なのが「経営計画書」および「補助事業計画書」です。

全国商工会連合会の小規模事業者持続化補助金公式ウェブサイトでは、「申請書記入例」が公開されています。実際の申請書類に沿った記入例を参考に、限られたスペース内で事業の将来性を明示できる経営・補助事業計画書を作成していきましょう。

なお普段の業務が忙しくなかなか時間をかけられない方は、中小企業診断士や行政書士といった専門家への相談も検討してはいかがでしょうか。

また本サイトの他記事では「採択されるためのポイント」も解説していますので、ぜひ合わせてご確認ください。

小規模事業者持続化補助金「インボイス特例」のまとめ

2023年10月の制度開始に向け、各所で新システム導入・管理体制の更新が進むインボイス制度。制度対応に関する費用で悩んでいる方におすすめしたいのが、小規模事業者持続化補助金の「インボイス特例」です。

事業の販路開拓等に関する取り組みとあわせてインボイス制度への対応を進める事業者に対し、一律50万円の上乗せを行うインボイス特例。本記事で紹介した適用要件・必要書類を確認のうえ、ぜひ申請をご検討ください。

なお、特例を含めた補助金制度を利用するには、事業計画書を含む必要書類を事務局に提出し、採択される必要があります。普段の事業運営とあわせて効率的に申請準備を進めたい方は、「補助金の窓口」をはじめとした補助金申請サポート業者への相談も検討してはいかがでしょうか。「補助金の窓口」では、採択実績を持つ専門家による無料オンライン診断も実施していますので、申請する補助金について悩んでいる方もお気軽にお問い合わせください。